Подарок от Минфина к Новому году

В России полным ходом идёт налоговая реформа. Основной её посыл – рост налогов и повышение доходной части бюджета

На какие задачи государству в наши дни требуется очень много денег – всем понятно без лишних объяснений. Средства изыскивают отовсюду. Например, наши главные кормильцы, нефтегазовые компании столкнулись с радикальным ростом НДПИ – налога на добычу полезных ископаемых (из-за чего Газпром даже впервые за много лет показал убытки в отчётах). Финансовые власти активно проводят эмиссию, размещают всё новые и новые облигации федерального займа (ОФЗ) – следствием этого стала стремительно растущая инфляция, которую пытается и всё никак не может победить Центральный Банк РФ, раз за разом повышая базовую ставку.

Наконец, поучаствовать в наполнении доходной части предлагается бизнесу и гражданам. 28 мая Минфин России внёс в Правительство РФ пакет предложений по налогообложению: ряд налогов на предприятия увеличивается, для физических лиц будет введена прогрессивная шкала НДФЛ от 13% до 22%.

Что ждёт «физиков»

Стоит отметить, что информационную подготовку к этому явно непопулярному решению власти провели очень грамотно – вначале напугали самым радикальным предложением, а потом представили явно заранее заготовленную настоящую и уже более адекватную схему. В качестве «злого полицейского» выступил председатель комитета Государственной Думы по финансовому рынку Анатолий Аксаков, который в марте сего года заявлял, что повышение ставки налога на доходы физических лиц должно затронуть россиян с годовым доходом от 1.000.000 рублей. То бишь, повысят налоги для обладателей зарплаты от 83.000 рубликов – а это практически всё население мегаполисов.

А вот актуальная шкала, предложенная Минфином в конце мая, выглядит следующим образом.

Оставляется ставка в 13% для доходов до 2.400.000 рублей.

Ставка НДФЛ 15% вводится для дохода от 2.400.000 до 5.000.000 рублей (то есть от 200.000 до 416.000 ежемесячно).

Ставка 18% – для доходов от 5.000.000 до 20.000.000 рублей (от 416.000 до 1.600.000).

Ставка 20% – для счастливчиков с доходами от 20.000.000 до 50.000.000 (от 1.600.000 до 4.200.000).

И, наконец, небожителям с доходами свыше 50.000.000 в год (или более 4.200.000 в месяц) предстоит платить по 22%.

Финансовую пилюлю ещё и подсластили – повышенные ставки НДФЛ будут применять не ко всей сумме дохода, а только к части, которая превышает базовый порог в 2.400.000 рублей. То есть работодатель будет платить 13% налога, пока доход сотрудника не достигнет базового порога с начала года, а затем 15% с части дохода между 2.400.000 и 5.000.000 рублей – с 2.600.000 рублей.

По мнению Минфина, введение прогрессивной шкалы коснётся 3% трудоспособного населения страны. Как объяснили в ведомстве:

Порог месячного дохода предусмотрен в размере 200 тысяч рублей в месяц, что в 3 раза превышает среднюю зарплату в стране (и что даже выше, чем средняя зарплата в Москве, где самые высокие зарплаты). Такой высокий порог с запасом учитывает доход не только отдельного человека, но и принимает во внимание его расходы на семью.

В общем, социальная справедливость в итоге восторжествовала, и простые граждане могут не без удовольствия полюбоваться на возмущение в интернете жирующих богатеев. Ехидные богатеи, правда, в долгу не остаются, объясняя, что с такими темпами инфляции зарплаты рано или поздно будут проиндексированы, а вот налоговая шкала останется прежней. И доля платящих повышенную ставку будет с каждым годом увеличиваться.

Не вполне понятно и то, как быть, если у человека есть не один источник дохода, а несколько – что на сегодня имеет место быть сплошь и рядом. Например, у кого-то две работы, чтобы свести концы с концами, кто-то разжился банковским счётом или дивидендными акциями, а кто-то, помимо основного дохода, ещё и зарегистрировался самозанятым, чтобы рисовать дизайн или разводить кроликов.

При нынешней системе налогообложения НДФЛ платит работодатель. В случае с депозитом – банк, в случае с дивидендами – биржа. Каким образом они должны учитывать доходы из остальных источников? Каждый учитывает только свою часть или налогоплательщика заставят в конце года вносить доплату, в случае если суммарный доход вдруг окажется больше 2 миллионов «рэ»?

Наконец, как быть, если человек получил разовый крупный доход – продал квартиру, получил наследство? Означает ли это, что он сразу же переходит в «высшую лигу»?

Минфин пояснил, что для доходов с вкладов и продажи недвижимости НДФЛ будет оставлен 13% при сумме до 2.400.000 рублей и повышен до 15% при превышении этой суммы. Налоговые ставки для самозанятых оставят без изменений. Однако, непонятно, должны ли эти доходы суммироваться с остальными доходами физлица в течение года? Вопросы, вопросы…

Что ждёт «юриков»

Для бизнеса, прежде всего, повысят порог для применения УСН: с действующих 265.800.000 до 450.000.000 рублей, а порог по остаточной стоимости основных средств со 150.000.000 до 200.000.000 рублей.

Также отменят повышенные ставки в 8%, которые сейчас действуют при доходе от 199.350.000 рублей. Весь бизнес на УСН будет применять базовые ставки: 6% для базы «Доходы» и 15% для базы «Доходы минус расходы».

Компании с доходом выше 60.000.000 рублей в год обяжут платить НДС: сейчас бизнес на УСН в большинстве случаев платить этот налог не обязан. У предпринимателей будет выбор:

либо перейти на общий режим со ставкой НДС 20% (или 10% для отдельных видов товаров) с возможностью применять вычеты;

либо перейти на спецрежим со ставкой 5% при доходах до 250.000.000 рублей в год и ставкой 7% при доходах в диапазоне 250.000.000 – 450.000.000 рублей в год, но без права на вычеты.

Ставку налога на прибыль компаний повысят с 20% до 25%. За счёт этого Минфин предлагает отказаться от оборотных сборов, например, курсовых экспортных пошлин, и бессрочно продлить инвестиционный налоговый вычет в регионах (пока он действует до конца 2024 года).

Министерство финансов РФ сумело преодолеть лобби айти-компаний и заставить их также платить налог на прибыль, от которого они освобождены до 31 декабря 2024 года. Хотя и здесь не самый бедствующий сектор российской экономики добился преференций – ставка для них утверждена всего в размере 5%. Кстати, это одна из причин, почему всё чаще фирмы, не имеющие к программированию никакого отношения, а занятые выпечкой пиццы или выдачей кредитов, пытаются выдавать себя за айти-компании.

Кроме того, в законопроекте есть пункт про амнистию для бизнеса, который готов начать работать «в белую» с 2025 года. Такие компании поймут и простят им все неуплаченные из-за дробления налоги и штрафы за 2022-2024 годы.

Вроде бы, по форме и здесь большинство мер должны коснуться крупного и среднего бизнеса с серьёзными оборотами. Однако, очевидно, что предприятия будут вынуждены либо закладывать новые налоги в цены, либо серьёзно сокращать издержки, что неизбежно отразится на гражданском секторе.

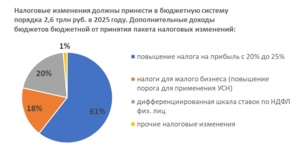

Налоговые поправки должны быть приняты в весеннюю сессию и вступить в силу с 1 января 2025 года. По расчётам экономистов новые налоги принесут в казну дополнительно около 2.600.000.000.000 рублей в год.

Искренне Ваш,

За-Строй.РФ